L'articolo di oggi potrebbe sembrare semplicemente un'analisi asettica della situazione giapponese, una mera descrizione di come vanno le cose e solo marginalmente utile a lettori stranieri. Invece è un potente messaggio per tutti coloro che ancora credono alle frottole della MMT. Per i feticisti dell'empirismo, e purtroppo ce ne sono tanti a causa della scuola pubblica, la logica è un optional e a causa di ciò continuano ad essere trattati come imbecilli. A ragion veduta, aggiungerei. Infatti questa è la pistola fumante di come le tesi di maggiore debito e foglietti di carta colorata non portano a nessuna crescita economica. Ma gli MMTer sono come le anguille, tendono a sgusciare e a cavillare per portare giustificazioni al loro mulino. Ciononostante la realtà è un macigno che ingigantisce sempre di più il suo volume, schiacciando infine tutte le sciocchezze pronunciate da questa mandria di sciroccati economici. È un monito anche per l'Italia che sta percorrendo la stessa strada del Giappone: aumento del debito, della burocrazia fiscale e delle tasse.

__________________________________________________________

di Taiki Murai & Gunther Schnabl

Le improvvise dimissioni del primo ministro giapponese, Shinzo Abe, hanno portato alle inevitabili valutazioni della sua cosiddetta Abenomics. Molti hanno elogiato l'aggressiva politica monetaria di Abe, perché la lunga lista della spesa della Banca del Giappone (titoli di stato, obbligazioni societarie, ETF e fondi di investimento immobiliare) ha gonfiato i prezzi delle azioni e degli immobili (Shirai; Financial Times, 2020). Le preoccupazioni rimangono sul lato fiscale, poiché gli aumenti delle tasse sui consumi approvati da Abe, dal 5% all'8% nel 2014 e al 10% nel 2019, sono ampiamente visti come un fallimento (The Economist, 2020). Infatti Abe ha risolto solo a livello superficiale i profondi problemi fiscali del Giappone.

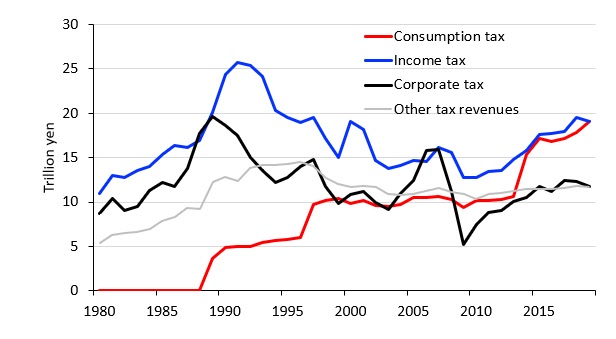

Grafico 1: Entrate fiscali del governo centrale del Giappone

|

Fonte: Ministero delle finanze, Giappone. |

Il nocciolo del problema è il denaro a buon mercato emesso dalla Banca del Giappone, che aveva causato una bolla azionaria e immobiliare nella seconda metà degli anni '80. Mentre la bolla aveva gonfiato le entrate fiscali, il suo scoppio è stato seguito da un crollo economico senza precedenti durante il quale le entrate fiscali delle società e delle famiglie sono crollate da ¥43.000 miliardi (circa $390 miliardi) nel 1990 a ¥23.000 miliardi (circa $185 miliardi) nel 2012 (Grafico 1), quando Abe è entrato in carica.

Grafico 2: Spesa per la previdenza sociale ed imposta di allocazione locale come quota delle entrate fiscali

|

| Fonte: Ministero delle finanze, Giappone. Governo centrale. |

Allo stesso tempo l'invecchiamento della popolazione giapponese ha aumentato i contributi del governo al sistema pensionistico pubblico e all'assicurazione sanitaria, da ¥12.000 miliardi (circa $110 miliardi) nel 1990 a ¥36.000 miliardi (circa $327 miliardi) nel 2019. Inoltre i cosiddetti contributi fiscali di allocazione locale da circa ¥16.000 miliardi all'anno (circa $145 miliardi) alla periferia giapponese, economicamente in difficoltà, hanno continuato a costituire un pesante fardello per il governo centrale. Sulla scia della crisi finanziaria globale, entrambi sono aumentati ben oltre il gettito fiscale dei governi centrali (Grafico 2).

Le persistenti lacune finanziarie non possono essere colmate a causa di vincoli politici ed economici. Si pensava che il taglio dei benefici sociali e le sovvenzioni fiscali sull'allocazione locale fossero un harakiri politico perché la popolazione maggiorenne è concentrata nella periferia giapponese, dove si trova la base del potere del Partito Liberal Democratico al governo. Nella crisi senza fine, il governo non poteva imporre maggiori oneri fiscali né alle aziende né ai dipendenti.

Pertanto l'unico modo per aumentare le entrate è stato quello di aumentare l'imposta sui consumi, che era solo del 3% nel 1990 quando iniziò la crisi. Ma anche questo approccio è stato complicato, perché agli elettori giapponesi non piacciono le tasse e gli aumenti delle tasse sono stati visti come una minaccia per la ripresa economica. Pertanto l'unica soluzione politicamente fattibile è stata l'aumento del debito, con il debito delle amministrazioni pubbliche giapponesi che è passato dal 67% del PIL nel 1990 al 240% nel 2019 (Grafico 3). La Banca del Giappone ha impedito una crisi del debito pubblico acquistando enormi quantità di titoli di stato. Questo ha gradualmente ridotto il tasso d'interesse a lungo termine a zero (Grafico 3), mantenendo sotto controllo i pagamenti dei tassi d'interesse pubblici.

Grafico 3: Giappone: tasso d'interesse a lungo termine e debito lordo delle amministrazioni pubbliche

|

| Fonte: Ministero delle finanze, Giappone. |

Sebbene l'inflazione dei prezzi al consumo non sia aumentata nonostante l'enorme espansione monetaria, il grande appetito della Banca del Giappone per i titoli di stato non è stato un pasto gratis. I costi della politica monetaria ultra-espansiva a lungo termine sono emersi sotto forma di crescita economica paralizzata, poiché i tassi d'interesse costantemente bassi hanno zombificato gran parte dell'economia giapponese, in particolare nelle aree remote del Giappone. Poiché la crescita della produttività ha registrato una tendenza al ribasso, i salari reali sono calati sin dal 1998 (Murai e Schnabl, 2019). Le fosche prospettive economiche di gran parte delle giovani generazioni le inducono ad astenersi dall'avere più figli. Poiché molti giovani si spostano dalla periferia alle aree metropolitane per trovare lavoro, la periferia invecchia più rapidamente. Molte piccole e medie imprese vanno in bancarotta perché mancano i clienti.

In questo circolo vizioso, gli aumenti delle tasse sui consumi sono stati semplicemente un riempimento incompleto delle entrate fiscali perse a causa della stagnazione auto-imposta. Allo stesso tempo, l'enorme eccesso delle spese per la previdenza sociale è stato semplicemente monetizzato dalla Banca del Giappone a scapito del benessere generale e delle prospettive economiche dei giovani giapponesi. La recente crisi sanitaria rischia di invertire la ripresa del gettito fiscale, avvenuta nel corso dell'Abenomics. Pertanto il successore di Abe, Yoshihide Suga, dovrà escogitare nuove idee se intende rianimare l'economia giapponese.

[*] traduzione di Francesco Simoncelli: https://www.francescosimoncelli.com/

Nessun commento:

Posta un commento